AKTYWNOŚĆ SIĘ OPŁACA*

* o ile znamy cykl rotacji aktywów i potrafimy zainspirować się słowami duńskich filozofów

Na przełomie roku i w pierwszych tygodniach 2022 r. rynki finansowe przeżyły niezwykłą emocjonalną huśtawkę. Wobec największych od wielu miesięcy zmian na amerykańskim rynku akcji i wystrzału rentowności długu Stanów Zjednoczonych trudno było bowiem przejść obojętnie. Nic dziwnego zatem, że oprócz słowa „inflacja”, nagłówki gazet i serwisów wypełniły się synonimami terminu „zmienność”. Dla inwestorów oznaczało to brutalne wybudzenie z pięknego snu, w którym zarówno akcje, jak i obligacje zyskiwały, a rynki pogrążone były przez większość ubiegłego roku.

Brutalne dlatego, że globalne obligacje (klasa aktywów uznawana jako schronienie przed ryzykiem) podążyły za rynkiem akcji, sprawiając, że 2021 r. był najgorszym pod względem stopy zwrotu od 1999 r., co dodatkowo nasiliło się w styczniu, kiedy to amerykańskie „skarbówki” doświadczyły największej przeceny od dekady. Dlaczego tak się stało? Czy to chwilowa aberracja, czy może korekta anomalii z minionego roku? Wskazówką w poszukiwaniu odpowiedzi mogą być słowa Sørena Kierkegaarda, duńskiego filozofa, poety romantycznego i teologa. Uznawany za jednego z prekursorów filozofii egzystencjalnej Kierkegaard mawiał, że „Życie można zrozumieć, patrząc nań tylko wstecz. Żyć jednak trzeba naprzód“.

Rynki finansowe żyją w rytmie aktywności gospodarczej

Jak słowa te mają się do ostatnich wydarzeń? Pewnym jest, że rynki finansowe żyją w rytmie aktywności gospodarczej. Niewielu inwestorów zdaje sobie jednak sprawę, że roczna zmiana PKB może służyć jako wskaźnik wyprzedzający dynamiki CPI. Inflacja konsumencka zmienia się bowiem w przeciwnym do kondycji gospodarki kierunku z opóźnieniem, które np. dla Polski wynosi średnio 9 miesięcy. Oczywiście prawidłowość ta nie zawsze bywa „ścisła”, jak np. w latach 2001-2012, ale wciąż należy ją uznać za wystarczająco dobrą podpowiedź w kwestii kształtowania się przyszłych zmian cen w gospodarce. I to z połączenia powyższych dwóch zmiennych (dynamiki PKB i inflacji CPI) dostajemy podzieloną na cztery części mapę inwestycyjną zwaną Cyklem Rotacji Aktywów. Znajomość prawidłowości zachodzących w poszczególnych „ćwiartkach” cyklu stanowi fundament do aktywnego zarządzania portfelem. Każda faza cyklu koniunkturalnego w gospodarce ma bowiem swoją „preferowaną” klasę aktywów, która w tym czasie wykazuje najwyższe stopy zwrotu:

– w dezinflacyjnej fazie ożywienia gospodarczego (po minięciu minimum dynamiki PKB, ale przed minimum tempa inflacji) są to akcje (fundusze akcyjne),

– w inflacyjnej fazie ożywienia gospodarczego (przed maksimum dynamiki PKB, ale po minimum tempa inflacji) są to surowce (fundusze inwestycyjne i ETF-y inwestujące w surowcowe),

– w inflacyjnej fazie spowolnienia gospodarczego (po maksimum dynamiki PKB, ale przed maksimum tempa inflacji) jest to gotówka (depozyty bankowe, bony skarbowe fundusze rynku pieniężnego),

– w dezinflacyjnej fazie spowolnienia gospodarczego (przed minimum dynamiki PKB, ale po maksimum tempa inflacji) są to długoterminowe obligacje skarbowe o stałym oprocentowaniu (fundusze obligacji).

Teoria znajduje potwierdzenie w praktyce

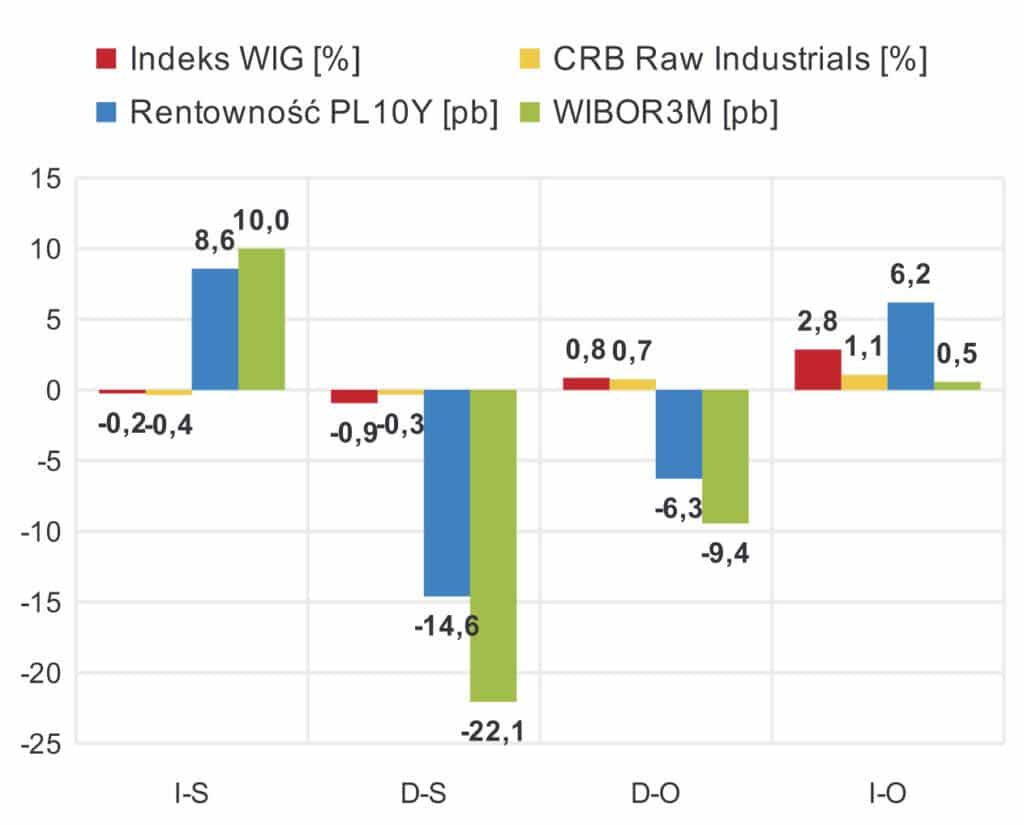

By nie pozostać w sferze teoretycznych rozważań, przyjrzyjmy się przeciętnym miesięcznym stopom zwrotu z poszczególnych klas aktywów w podziale na fazę cyklu koniunkturalnego. Wiadomo, „bliższa ciału koszula niż sukmana”, dlatego analizę oprzyjmy na zmianach zachodzących na krajowym podwórku, obejmując nią okres od 1 stycznia 2000 r. do 31 grudnia 2021 r. Za maksimum inflacji CPI / PKB uznaliśmy moment, w którym dynamika cen / PKB wychodzi na roczny szczyt, który nie zostaje już poprawiony w okresie kolejnych dwunastu miesięcy. Analogicznie postąpiliśmy dla wyznaczania dołków. Za benchmark dla akcji posłużył nam WIG, a dla surowców – indeks CRB Raw Materials, który jest miarą ruchów cen 19 podstawowych metali i towarów uważanych za papierek lakmusowy zmian warunków gospodarczych. Z kolei koniunkturę na rynku obligacji zmierzyliśmy na podstawie miesięcznych zmian rentowności 10-letnich obligacji skarbowych (ich spadek oznacza rosnące ceny obligacji i na odwrót), a dla rynku pieniężnego za benchmark przyjęliśmy zmiany stopy WIBOR3M. Rozważania te zobrazowane zostały na poniższym wykresie.

Okazuje się, że teoria znajduje potwierdzenie w praktyce. W inflacyjnej fazie spowolnienia gospodarczego średnia miesięczna stopa zwrotu akcji i surowców była ujemna, a rentowności rosły (czyli obligacje taniały). WIBOR3M zyskiwał i to w całkiem niezłym tempie (ok. 10 punktów bazowych miesięcznie), co w tej fazie cyklu czyni tę klasę aktywów preferowaną na polskim rynku. Z kolei w dezinflacyjnej fazie spowolnienia gospodarczego akcje i surowce pozostają przeważ[1]nie w trendach spadkowych. Krótkoterminowe stopy procentowe również maleją (spadek WIBOR3M), co jest efektem tendencji do łagodzenia polityki monetarnej w kraju. Umacniają się za to obligacje (wzrost cen przez spadek rentowności). Idąc dalej, patrząc na dezinflacyjną fazę ożywienia gospodarczego zauważamy, że zarówno akcje, jak i surowce zazwyczaj drożeją (akcje nieco szybciej), a wraz z nimi niewielkiemu umocnieniu poddawać się mogą jeszcze obligacje (mogą pojawiać się okresy spadku rentowności). Maleje przy tym WIBOR3M (wciąż luźna polityka pieniężna banku centralnego). W inflacyjnej fazie ożywienia gospodarczego nominalnie najlepiej radzą sobie akcje (naturalna ochrona przed inflacją), ale to surowce mają wówczas swoją najwyższą przeciętną miesięczną stopę zwrotu ze wszystkich faz. Co ciekawe, w fazie tej WIBOR3M pozostaje niemal niezmieniony, co nie przeszkadza jednak we wzroście rentowności obligacji skarbowych (czyli spadkach ich cen).

Odpowiedni moment

Powyższe wykresy pokazują, że umiejętne określenie fazy, w której się znajdujemy, pozwala ustrzec się przed negatywny[1]mi zmianami wartości portfela. Zwłaszcza jeden moment koniunktury wydaje się szczególnie istotny, a mianowicie określenie szczytu dynamiki PKB. O ile bowiem w obu fazach ożywienia akcje i surowce zyskują na wartości, o tyle w okresie spowolnienia gospodarczego alokacja kapitału w te klasy aktywów prowadzić może do dotkliwych strat. Tyle historii. A jak wygląda przyszłość, którą żyjemy? Pod koniec ubiegłego roku przyzwyczailiśmy się do stwierdzenia, że o ile przyspieszenie inflacji było oczekiwane, to jego skala była zaskoczeniem. Wiele wskazuje na to, że w nadchodzących miesiącach zdanie to może być jeszcze bardziej adekwatne, z tą różnicą, że słowo „inflacja” zostanie zastąpione przez zwrot „zacieśnianie polityki monetarnej”. Niedoszacowanie skali odbudowy popytu zmusiło banki centralne do tego, aby na poważnie wzięły się za realizację celów mandatowych. Jeśli bowiem inflacja ma (przynajmniej w części) przyczyny popytowe, to jej zmniejszanie musi uwzględniać schładzanie popytu zarówno samoistne (efekt wyższych cen), jak i celowe (zacieśnienie monetarne). Zadanie wydaje się jednak karkołomne – należy schłodzić gospodarkę na tyle, by miało to mierzalny wpływ na inflację, ale również by nie przesadzić i nie spowodować recesji. Operowanie instrumentami polityki pieniężnej z taką precyzją wydaje się (patrząc na historię) bardzo trudne. Zazwyczaj prowadzi ono bowiem do zbyt mocnego schłodzenia koniunktury w gospodarce, co potwierdza zależność, w której stopy procentowe w Polsce wyprzedzają dynamikę produkcji przemysłowej i koniunkturę konsumencką z ujemnym zwrotem o około dziewięć miesięcy. I to właśnie po stronie sprzedaży detalicznej czekać nas może największe dostosowanie, a przed-podwyżkowy skok dynamiki szybko sprowadzony zostanie do wartości jednocyfrowych (spadek dochodów rozporządzalnych). W której zatem fazie cyklu koniunkturalnego w gospodarce znajduje się Polska obecnie? Jeśli historyczne analogie okażą się prawidłowe, a wraz z nimi i powyższe rozumowanie, nadchodzące miesiące potwierdzą, że szczyt ożywienia gospodarczego (maksimum rocznej dynamiki PKB) minęliśmy w drugim kwartale 2021 r. (wtedy – w okolicach początku fazy spowolnienia gospodarczego – „należało” rozpocząć redukcję zaangażowania w krajowe akcje). Z kolei szczyt tempa inflacji polska gospodarka ma szansę minąć w drugim kwartale bieżącego roku (wtedy zgodnie z Cyklem Rotacji Aktywów – w okolicach początku dezinflacyjnej fazy spowolnienia gospodarczego – „należałoby” dokonać przesunięcia kapitału do obligacji skarbowych). Oczywiście zakres, w jakim dynamiki PKB i CPI będą spadać, jest największą niewiadomą, przez co nie można określić zarówno skali, jak i tempa optymalnego przesunięcia. Nie można jednak nie odnieść wrażenia, że relacja potencjalnego zwrotu do ryzyka dla krajowego rynku akcji powoli przestaje być korzystna.

Piotr Kaźmierkiewicz

analityk, BM Pekao