Miedź dla zuchwałych

W KGHM Polska Miedź, jednej z największych firm kontrolowanych przez państwo, istniała piramida spółek zależnych, działających w rajach podatkowych. Zainwestowane w nie m.in. miliardy złotych ze sprzedaży operatora telefonii komórkowej Plus GSM były niemal niemożliwe do skontrolowania. Agencja Bezpieczeństwa Wewnętrznego sprawdza okoliczności śmierci posła Kukiz’15, który badał aferę, a spółka szuka kontrowersyjnych speców od public relations, aby zamietli wszystko pod dywan.

Co najmniej siedem spółek zależnych KGHM International było zarejestrowanych w rajach podatkowych na Brytyjskich Wyspach Dziewiczych i Barbados. Sama KGHM International była w rzeczywistości spółką zależną od dwóch spółek w Luksemburgu i jednej w Kanadzie. Dopiero we wrześniu 2016 r. rozpoczął się proces trzech następujących po sobie transgranicznych połączeń. Pytana o osoby, które doprowadziły do nabycia owej piramidy KGHM unika odpowiedzi. Natomiast – jak twierdzą nasi informatorzy – po naszej ostatniej publikacji doszło do spotkania przedstawicieli spółki z dwójką byłych dziennikarzy śledczych (w przeszłości zatrudnionych przez KGHM), którzy mają pomóc wykaraskać się z niewygodnych pytań.

Z kolei ABW, która skierowała wniosek o wszczęcie śledztwa ws. afery w KGHM dziś bada, czy śmierć posła Rafała Wójcikowskiego, który alarmował o sytuacji w Polskiej Miedzi, mogła nie być przypadkiem. Takie sugestie publicznie wygłaszał m.in. pułkownik Piotr Wroński, były oficer Agencji Wywiadu i peerelowskiej Służby Bezpieczeństwa.

Miedź, ale nie mieć

9 grudnia 2011 r. cypryjska Spartan Capital Holdings (spółka zależna od Metelem Holding Company, której udziałowcem był Zygmunt Solorz-Żak) kupiła 100 proc. akcji Polkomtela, operatora sieci Plus GSM za 18,1 mld złotych. KGHM posiadała 24,39 proc. udziałów w Polkomtelu. W zamian za nie otrzymała 3 mld 672 mln złotych w gotówce.

Trzy dni wcześniej – 6 grudnia 2011 r. zarząd KGHM i Quadra FNX podpisały umowę w sprawie zakupu kanadyjskiej spółki przez Polaków. Rozmowy dot. ewentualnego zakupu Quadry miały trwać już co najmniej kilka miesięcy, jednak umowę podpisano dopiero po wyborach.

Orędownikiem zakupu był Herbert Wirth, ówczesny prezes KGHM. Broniąc się przed zarzutami, że kupuje akcje Quadry 40 proc. drożej, mówił w wywiadzie dla „Newsweeka”, o doradcach, którzy sugerowali cenę nawet wyższą od tej, którą ostatecznie zapłacił (15 dolarów za akcję wobec „16-17” sugerowaną przez „doradców”).

Kim byli doradcy Wirtha? KGHM nie chciała udzielić nam na to pytanie odpowiedzi. Wiadomo jedynie, że w latach 2010-2012 w KGHM działał specjalny zespół, którego celem było wykazanie zasadności zakupu Quadry.

Jego członkowie owiani są tajemnicą. Wiadomo jedynie, że znalazł się wśród nich Maciej Końskiego, któremu przypadło zadanie wyceny Quadry. Według archiwalnego CV Końskiego ze strony Tauronu był on członkiem Zespołu ds. Rozwoju Bazy Zasobowej w KGHM Polska Miedź S.A., którego celem było przeprowadzenie procesu due diligence oraz doprowadzenie do przejęcia górniczej Spółki Quadra FNX. Przed wrześniem 2012 r. pracował też w Wydziale Ryzyka Rynkowego, będąc odpowiedzialnym za analizy rynku towarowego i walutowego oraz zarządzanie ryzykiem rynkowym.

Po sukcesie transakcji został członkiem Rady Właścicieli Sierra Gorda oraz awansowany we wrześniu 2012 r. na dyrektora naczelnego Centrum Analiz Strategicznych i Bazy Zasobowej w KGHM.

Gabinet cieni(asów)?

Czy analizy, które tajemniczy zespół, przekładał władzom spółki i właścicielom rzeczywiście były rzetelne i wiarygodne na tyle by podjąć decyzję o wielomiliardowej inwestycji?

Bazując na informacjach zawartych w raporcie KGHM za I kwartał 2016 r. zarówno inwestycje w Chile jak i Kanadzie nie zostały należycie rozpoznane w zakresie geologicznym i pod względem zasobów. Szacunki wysokich cen metali na rynkach światowych oraz założenie ich wieloletniego utrzymywania się a nawet wzrostu były nierealistyczne. Efektem była nieopłacalność inwestycji jeszcze zanim osiągnęły one zdolności produkcyjne.

Dodatkowo znaczną część złóż w Chile i Kanadzie stanowią rudy tlenkowe, dla których KGHM nie posiada technologii przetwarzania. Problem ten został ukryty lub zbagatelizowany na etapie planowania inwestycji, gdyż prowadzone odwierty geologiczne musiałyby wykazać miąższość tych złóż.

W trakcie prowadzenia działalności operacyjnej Sierra Gorda zidentyfikowano znacząco wyższe od pierwotnie zakładanych zawartości rudy tlenkowej miedzi oraz gliny i pirytu w strefie przejściowej złoża. Fakt ten w bezpośredni sposób ogranicza efektywność procesu przeróbczego, zmniejsza poziomy uzysku miedzi i molibdenu osiągane w trakcie okresu przerobu rudy pochodzącej ze strefy przejściowej.

Wymiar katastrofy obrazuje I kwartał 2016 r. Ze złoża Sierra Gorda wydobyto wówczas 26 tys. ton miedzi – to tyle ile wynosi wydobycie w ciągu jednej doby w Zakładach Górniczych „Rudna”.

Piramida z Luksemburga

5 marca 2012 r. KGHM kupiła akcje Quadry za 2 900 012 310 CAD (co stanowi równowartość 9 147 218 828 zł wg. kursu średniego Narodowego Banku Polskiego dla CAD/PLN z dnia 5 marca 2012 r.). Były to m.in. wpływy ze sprzedaży Polkomtela w 2011 roku. Kwota jaką zapłacono za Quadrę stanowiła równowartość ok. 30 proc. ówczesnego rocznego deficytu Polski.

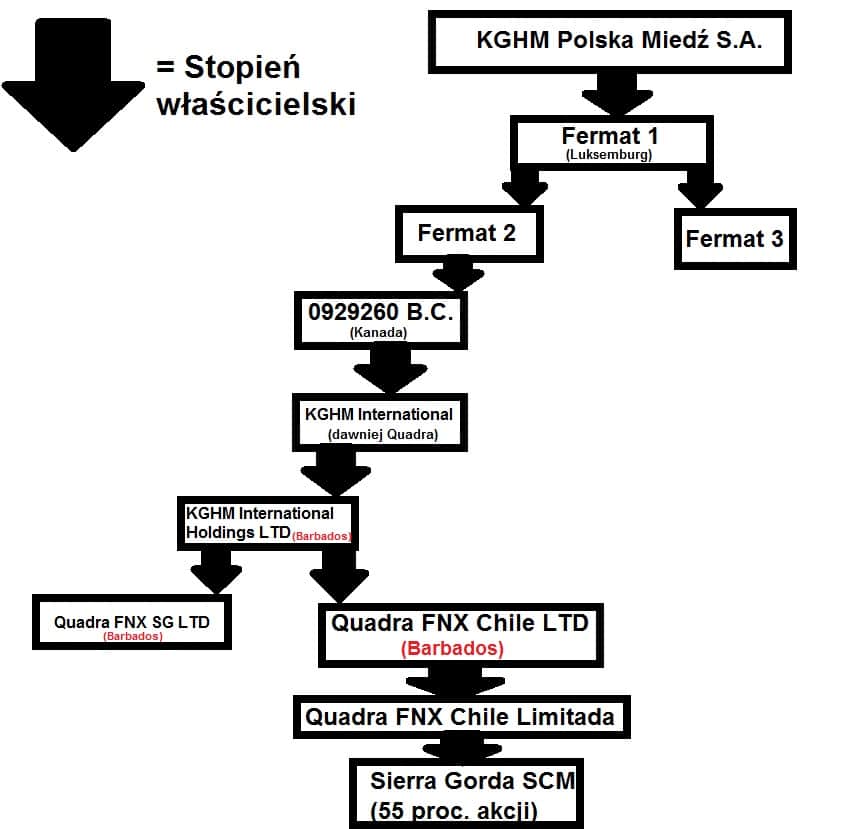

KGHM nie kupił Quadry bezpośrednio. Za wniesiony kapitał KGHM objęła akcje spółki w Luksemburgu Fermat 1, która była właścicielem także luksemburskiej spółki Fermat 2. Obie te spółki posiadały te same składy zarządów (3 członków z KGHM i 3 z Luksemburga) oraz mieściły się w tym samym budynku.

Fermat 2 była z kolei właścicielem spółki kanadyjskiej (prowincja Kolumbia Brytyjska) 0929260 B.C., która to dopiero była właścicielem m. in. Quadry, przemianowanej na KGHM International.

W zarządzie Fermat 1 zasiadali: Piotr Tokarczuk, Leszek Mierzwa, Łukasz Stelmach, Olivier Dorier, Stewart Kam-Cheong i Herman-Günter Schommarz. Dyrektorami Fermat 2 zostali: Leopold Dorninger, Danielle Dillmann, Hans-Georg Herrmann.

Tu zaczyna się gigantyczna sieć spółek z ograniczoną odpowiedzialnością, ulokowanych poza Polską. Spora część spółek zależnych wchodzących w skład KGHM International była zarejestrowana w rajach podatkowych – na Barbados (KGHM Holdings LTD, Quadra FNX SG LTD, Quadra FNX Chile LTD) i Brytyjskich Wyspach Dziewiczych (Centenario Copper LTD, Pan de Azucar LTD, Volcanes LTD, Frankie LTD).

Tamtejsze prawo nie zobowiązuje do publikowania sprawozdań finansowych oraz odmawia podawania informacji o właścicielach i zarządcach podmiotów. Tym samym środki wytransferowane z Polski, nie mogły być w żaden sposób kontrolowane czy monitorowane.

Gdzie jest Sierra Gorda?

Udzielane w trakcie trwania inwestycji pożyczki udzielane były Fermatom, a nie KGHM International. Czym był Fermat 3? Prawdopodobnie służył jako wehikuł finansowy, który na pewien czas obejmował akcje podmiotów poniżej poziomu Fermat 2, aby po pewnym czasie zbyć je na rzecz spółki Fermat 1.

Łączna suma pożyczek (w rozmaitych formach) udzielona tym spółkom to kwota około 6,5 mld zł. Do tego dochodzą inne koszty, rozpisywane w raportach rocznych jako rozmaitego rodzaju opłaty dla podmiotów zarządzających w Chile. Łącznie więc inwestycja zagraniczna KGHM pochłonęła minimum 16 mld zł.

Gdzie w tej piramidzie znajdowała się spółka Sierra Gorda SCM? 55 proc. udziałów Sierra Gorda SCM należało do Quadra FNX Holdings Chile Limitada. Ta z kolei należała do Quadra FNX Chile Ltd. działającej w raju podatkowym na Barbados, która należała do KGHMI Holdings (również na Barbados).

Pożyczka powyborcza

25 maja 2015 r. (w dniu ogłoszenia wyników drugiej tury wyborów prezydenckich w Polsce), została zawarta umowa pożyczki pomiędzy KGHM i Fermat 1, na podstawie której KGHM udzieli Fermat 1 pożyczki pieniężnej w wysokości 210 000 000 USD (co stanowi równowartość 787 500 000 zł wg kursu średniego Narodowego Banku Polskiego dla USD/PLN z dnia 25 maja 2015 r.) z terminem spłaty do 31 grudnia 2021 r.

Środki z pożyczki miały zostać przekazane poprzez spółki celowe do KGHM International w ramach finansowania przez KGHM wcześniejszego wykupu obligacji wyemitowanych przez KGHM International (wówczas Quadra) w 2011 r. Całkowita wartość wspomnianego finansowania wynosi 519 375 000 USD. Pozostała część środków tj. 309 375 000 USD miała zostać przekazana przez KGHM w I połowie czerwca 2015 r.

Zarząd KGHM poinformował również, że w wyniku zawarcia powyższej umowy, łączna szacunkowa wartość umów zawartych w ciągu ostatnich 12 miesięcy (maj 2014 – maj 2015 – red.) pomiędzy KGHM i Fermat 1 oraz jednostkami od niego zależnymi wyniosła 3 050 528 454 zł. Powyższa umowa pożyczki z dnia 25 maja 2015 r., była umową o największej wartości zawartą w tym okresie.

8 czerwca 2015 r. KGHM poinformował, że spółka pośrednio zależna 0929260 B.C. udzieliła pożyczki w wysokości 519 375 000 USD (o równowartości 1 941 475 688 zł, wg kursu średniego NBP dla USD/PLN z dnia 8 czerwca 2015 r.) KGHM International, swojej spółce zależnej, z przeznaczeniem na wcześniejszy wykup obligacji wyemitowanych przez KGHM International (wówczas Quadra) w 2011 r.

Środki na udzielenie pożyczki zostały przekazane przez KGHM w ramach finansowania opisanego w raporcie bieżącym nr 17 z dnia 25 maja 2015 r.

To co powinno zaalarmować obeznanych z funkcjonowaniem spółek giełdowych to fakt, że spłata pożyczki, z datą zapadalności 31 grudnia 2021 r., jest zabezpieczona jedynie wekslem płatnym na żądanie wystawionym przez KGHM International.

Łączna wartość pożyczek udzielonych przez 0929260 B.C. na rzecz KGHM International w ciągu ostatnich dwunastu miesięcy (czerwiec 2014 – czerwiec 2015 – red.) wyniosła 719 375 000 USD (równowartość 2 689 095 688 PLN, wg kursu średniego NBP dla USD/PLN z dnia 8 czerwca 2015 r.) i przekroczyła 10 proc. wartości kapitałów własnych KGHM. Pożyczka ta była pożyczką o największej wartości udzieloną w tym okresie. Spółki nie zawierały w ciągu ostatnich dwunastu miesięcy innych umów, których realizacja powodowałaby rozliczenia finansowe pomiędzy nimi.

ABW z wątpliwościami

Jeszcze pod koniec 2015 r. począwszy od zarządu KGHM a skończywszy na małych spółkach, osoby wchodzące w skład jednego organu jakiejś spółki (zarządu lub rady nadzorczej) były jednocześnie członkami organów innej spółki (np. podległej, a często kilku spółek). Wprowadzało to niebezpieczny mechanizm braku kontroli nad podległymi podmiotami (trudno sądzić, że członek zarządu jednostki nadrzędnej przypilnuje samego siebie w organie spółki zależnej).

Według naszych informacji Agencja Bezpieczeństwa Wewnętrznego jeszcze w grudniu 2016 r. rozpoczęła postępowanie w sprawie gróźb karalnych kierowanych pod adresem posła Rafała Wójcikowskiego z Kukiz’15. Po śmierci posła w wypadku samochodowym w styczniu br. ABW wszczęła postępowanie w celu wyjaśnienia czy wypadek posła nie był spowodowany umyślnie, a także czy akcja ratunkowa była przeprowadzona prawidłowo.

W 2016 r. poseł Wójcikowski badał sytuację w KGHM. Temat spółki i jej inwestycji zagranicznych poruszał z trybuny Sejmowej kilkukrotnie. Apelował o powołanie komisji śledczej ds. zbadania sprawy.

ABW odmówiła udzielenia informacji o postepowaniu.