Bank za złotówkę? Tak, poproszę

Sektor bankowy generuje rok po roku zyski rzędu kilkunastu mld zł, lecz jeśli głębiej poskrobać, to banki okazują się wydmuszką i potencjalnymi bankrutami.

Można tylko przyklasnąć przyjętej przez Sejm nowelizacji prawa bankowego, zezwalającej na przejęcie zagrożonego banku przez inny podmiot na mocy decyzji KNF. Warto przypomnieć, że podobne rozwiązanie sprawdziło się przy okazji przejmowania przez banki zagrożonych niewypłacalnością SKOK-ów. Przyznam się, że chętnie widziałbym kroki idące jeszcze dalej, albowiem dotychczasowe reakcje – czy to organów nadzoru finansowego, czy inicjatywy ustawodawcze podejmowane w rytmie wykrywania kolejnych nadużyć – przypominają leczenie objawów, przy starannym unikaniu zajęcia się źródłem choroby. A główny problem polega na tym, że cały współczesny system finansowy postawiony jest na głowie: mamy do czynienia z osobliwym połączeniem kasyna, piramidy finansowej i wydmuszki, nakręcanym nieopanowaną kreacją fikcyjnego pieniądza – i to właśnie jest praprzyczyną rozmaitych patologii. Nie bez powodu kolejne światowe kryzysy swoje początki mają właśnie w świecie banków i funduszy – i następny, zbliżający się wielkimi krokami, również tam się zacznie. Po prostu – zdemoralizowane bezkarnością elity finansowe nie widzą powodu, by hamować swoje apetyty. Należałoby więc je do tego zmusić – i są na to sposoby, trzeba jedynie determinacji.

Po pierwsze, należy skończyć z oburzającą i z gruntu niemoralną zasadą, że istnieją gracze „zbyt wielcy, by upaść”, co kończy się każdorazowo zasypywaniem „rynków” górami pieniędzy, zachęcającymi jedynie do kontynuowania spekulacji i pompowania kolejnych „baniek”. W minionym kryzysie tego typu operację przeczyszczającą zastosowała Islandia, pozwalając zbankrutować swoim bankom, by następnie objąć je zarządem komisarycznym, pomoc publiczną skierowano zaś bezpośrednio w stronę poszkodowanych obywateli.

Po drugie, trzeba wprowadzić osobistą odpowiedzialność karną dla zarządów instytucji finansowych za działalność na szkodę konsumentów (co zresztą postulował niedawno NIK w raporcie dotyczącym ochrony konsumenckiej w kwestii kredytów frankowych). Tu również prekursorem jest Islandia, gdzie na szefostwo tamtejszych banków posypały się wyroki więzienia. Jednak najważniejszą sprawą jest pozbawienie banków możliwości kreowania pieniądza. Obecnie bowiem sytuacja wygląda tak, że przytłaczająca większość pieniędzy pozostających w obiegu jest efektem radosnej twórczości instytucji finansowych. Umożliwia to model rezerwy cząstkowej, pozwalający na produkowanie pieniądza „ex nihilo”, za pomocą tworzenia zapisów księgowych, czego dowiódł prof. Richard A. Werner z Uniwersytetu w Southampton w opisywanym na tych łamach eksperymencie, badającym, w jaki sposób powstaje kredyt. Okazało się w nim, przypomnijmy, że bank udzielając kredytu, na żadnym etapie nie sprawdzał swoich depozytów i rezerw – a więc niemal dosłownie „wypłukał złoto z powietrza”. Skutek powyższego jest taki, że obecnie globalna gospodarka jest zadłużona na 247 bln dolarów – czyli 318 proc. w relacji do światowego PKB. Nic więc dziwnego, że na Islandii grupa obywateli wniosła swojego czasu pozew przeciw wszystkim działającym tam bankom o… fałszowanie pieniądza – bo wszak nominalnie jedynym emitentem winien być bank centralny.

Receptą może tu być koncepcja pieniądza suwerennego, w myśl której to państwo emituje pieniądze, a banki komercyjne mogą się zajmować jedynie ich alokacją – z takim pomysłem wystąpił islandzki ekonomista Frosti Sigurjónsson w swym raporcie opracowanym w 2015 r. na zlecenie tamtejszego rządu (znów ta Islandia!). W naszych warunkach mogłoby to wyglądać następująco: jeżeli bank chce udzielić kredytu ponad stan posiadanych rezerw, występuje do NBP. W drugim kroku to NBP sporządzałby zapis księgowy kreujący nowy pieniądz, który następnie „przekazywałby” bankowi komercyjnemu – ale jako pożyczkę, którą ten musiałby bankowi centralnemu zwrócić z odsetkami (np. zgodnie ze stopą procentową). Tym samym to bankierzy byliby pozadłużani u państwa, a nie państwo u bankierów. Takie rozwiązanie przestawiałoby z miejsca cały układ finansowy z głowy na nogi, ponadto państwo miałoby instrument dyscyplinujący banki, np. skłaniając je poprzez własną, suwerenną politykę kredytową do inwestowania w realną gospodarkę, a nie w instrumenty finansowe (co z kolei byłoby zgodne z koncepcją „wytycznych kredytowych” postulowanych przez prof. Wernera). Banki niewypłacalne byłyby w tym układzie nacjonalizowane za długi przez swojego głównego wierzyciela, czyli państwo – co stanowi nieco bardziej radykalną wersję wspomnianych na wstępie nowych kompetencji KNF.

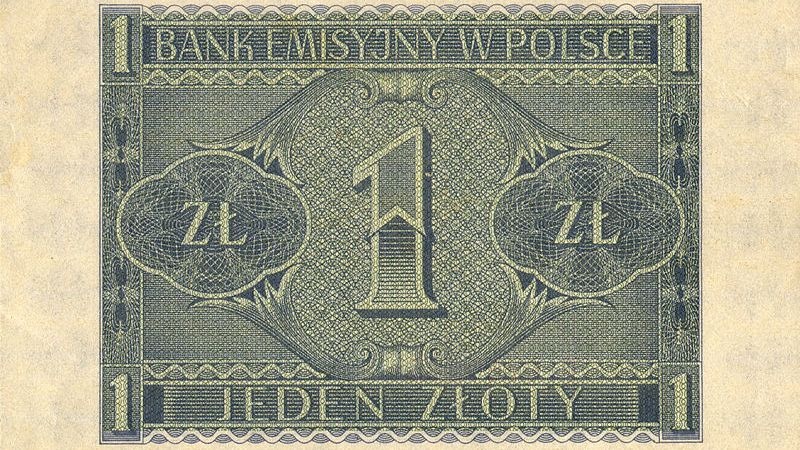

Dziś bowiem mamy paradoksalną sytuację: sektor bankowy generuje rok po roku zyski rzędu kilkunastu mld zł, lecz jeśli głębiej poskrobać, to banki okazują się wydmuszką i potencjalnymi bankrutami – a zatem stanowią nieustanne zagrożenie dla stabilności państwa. Silne są jedynie potencjalnymi pieniędzmi swoich dłużników. Lepiej zatem wziąć je na krótką smycz i w razie czego przejmować za symboliczną złotówkę – w końcu, realnie i tak nie są wiele więcej warte.