Hieny z Wall Street

W minionych dniach byliśmy świadkami giełdowej sensacji. Oto drobni, indywidualni inwestorzy-ciułacze skrzyknęli się na forum Reddit i działając jako grupa WallStreetBets dali popalić grubym rybom z funduszy hedgingowych.

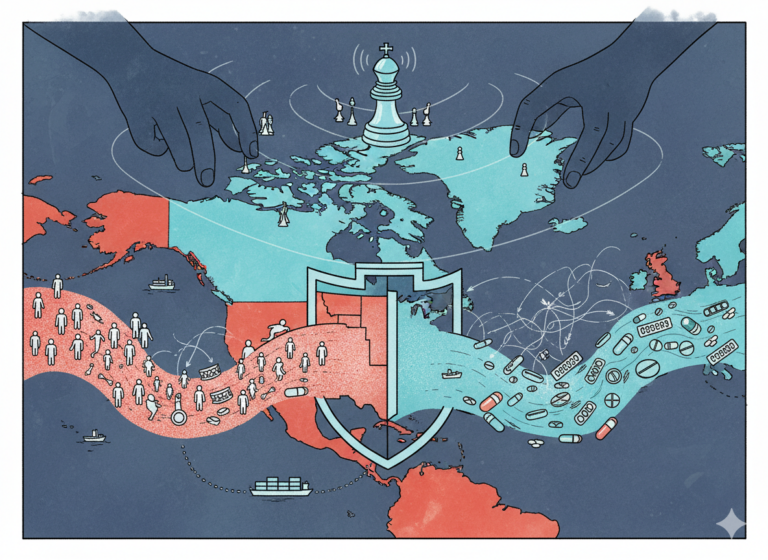

Poszło o spekulacje akcjami podupadającej spółki GameStop (a prócz tego Nokii i sieci kinowej AMC). GameStop to sieć stacjonarnych sklepów z grami wideo i sprzętem do gier, która wpadła w finansowe tarapaty za sprawą dwóch czynników – pandemii oraz ogólnej tendencji przenoszenia sprzedaży gier do Internetu. I tę słabość postanowiły wykorzystać fundusze hedgingowe, grając na spadek akcji firmy za pomocą instrumentu short sell (krótka sprzedaż). W uproszczeniu mechanizm jest następujący – inwestor pożycza akcje upatrzonej spółki i sprzedaje je na giełdzie, licząc na efekt domina i stadność reakcji giełdowych graczy. Jeżeli wszystko idzie zgodnie z planem, to w krótkim czasie akcje znacząco tracą na wartości i wtedy inwestor odkupuje akcje po niższej cenie, zwracając je właścicielowi, zaś jego zyskiem jest różnica pomiędzy pierwotną ceną sprzedaży a późniejszą ceną kupna. Wyglądałoby to jak hazard, gdyby nie jeden czynnik – mówimy tu o potężnych instytucjach i działaniach na wielką skalę, wspartych ponadto odpowiednim PR-em w postaci „rekomendacji” powiązanych z funduszami analityków, zapowiadających spadek wartości akcji danej firmy. Teoretycznie więc operacja nie ma prawa się nie udać.

Okazało się jednak, że można zagrać przeciw giełdowym funduszom. Wspomniana grupa WallStreetBets postawiła na zwyżki akcji GameStop i zaczęła je masowo skupywać, wykorzystując efekt skali – skazywana zawsze na pożarcie „drobnica” dzięki połączeniu sił stała się nagle poważnym graczem, zdolnym do rzucenia wyzwania dotychczasowym potentatom. Efekt? W krótkim czasie akcje GameStop poszybowały z kilku dolarów do ponad 300, a fundusze grające na spadek zostały zmuszone do zamknięcia swych krótkich pozycji i odkupienia akcji z gigantycznymi, idącymi w miliardy dolarów stratami – i w ten sposób, mimo woli, przyczyniły się do dalszego napędzania cen. W międzyczasie do inicjatywy WallStreetBets dołączyło się kilku wielkich w rodzaju Elona Muska, ostatecznie sprawiając, iż fundusze hedgingowe znalazły się w matni tzw. short squeeze.

W całej tej historii, prócz chęci zysku, istotną rolę odgrywa pragnienie zemsty na funduszach hedgingowych, które swą agresywną polityką potrafią doprowadzić do bankructwa giełdowych spółek i ruiny drobnych ciułaczy, jeśli ci mieli pecha zainwestować w niewłaściwe papiery – one też w znacznej mierze obwiniane są za wywołanie kryzysu na rynku kredytów subprime i spowodowanie wielkiej zapaści po 2008 r. Mówiąc obrazowo, są to giełdowe hieny zagryzające osłabioną ofiarę i tuczące się na jej truchle. Tutaj na celownik został wzięty przede wszystkim fundusz Melvin Capital, którego krótką pozycję „wyciśnięto” tak skutecznie, że musiał zostać dofinansowany na 2,75 mld dolarów. Żeby było ciekawiej, Melvin ma też krótką pozycję na akcje CD Projekt, które również ostatnio zwyżkują…

Zatem sukces drobnych graczy? No właśnie niekoniecznie, bowiem dał znać o sobie system, skonstruowany (formalnie i nieformalnie) tak, by chronić wielkich inwestorów. Nagle okazało się, że broker Robinhood, poprzez którego członkowie WallStreetBets dokonywali zakupów akcji, z dnia na dzień zablokował w swej aplikacji możliwość handlowania akcjami GameStop (w jego ślady poszły również TD Ameritrade oraz Interactive Brokers). Krótko mówiąc, wziął pod ochronę swych biznesowych partnerów z Wall Street. I jeszcze taki smaczek – Google usunęło negatywne oceny wystawione po tym kroku przez użytkowników aplikacji Robinhooda, zaś z przecieków wynika, iż miały miejsce zakulisowe naciski ze strony Białego Domu i amerykańskiej Komisji Papierów Wartościowych i Giełd (SEC).

Zatem tak to wygląda: kartel domów maklerskich, brokerów, giełdowych rekinów i mających ich rzekomo kontrolować państwowych organów nadzoru oraz polityków. Tracić na giełdzie mają tylko maluczcy, wielcy mają się paść bez względu na wszystko i golić frajerów – a gdy wtopią, jak w 2008 r., są ratowani górami publicznych pieniędzy. Plusem całej akcji jest fakt, że ten bandycki mechanizm został obnażony w świetle jupiterów. Charakterystyczna jest tu reakcja Andrew Lefta, przedstawiciela Citron – innego funduszu hedgingowego, który został „wyciśnięty” na akcjach GameStop – który nazwał drobnych inwestorów z Reddita „wściekłym motłochem”. Że co proszę? Hieny spekulacji doprowadzające bez mrugnięcia okiem miliony ludzi do nędzy, sępy, które jak jeden powinny wisieć na suchej gałęzi, mają czelność pomstować, że ktoś ich pobił ich własną bronią?

Gdy piszę te słowa, wojna nerwów trwa – po początkowych spadkach wywołanych obstrukcją brokerów, akcje GameStop się odbijają, a społeczność WallStreetBets powiększa się i wciąż gra na wzrost. Czy „giełdowi partyzanci” doprowadzą do rewolucji i ograją starych szulerów trzęsących spekulacyjnym kasynem?