Wygrać z rynkiem

Człowiek, który przewidział krach na rynku nieruchomości w 2007 roku, wieści kolejne załamanie rynku. Jednak są akcje, które kupuje.

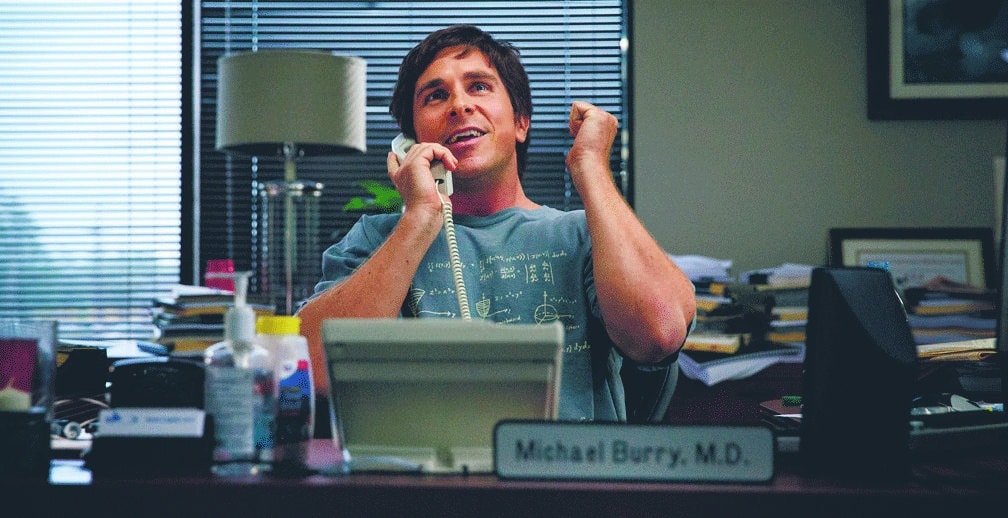

51-letni Michael Burry jest porównywany do słynnego Warrena Buffeta, najbogatszego inwestora świata. Człowieka, który dorobił się miliardów dzięki inwestowaniu tak skutecznemu, że zyskał sobie za długiego życia (w sierpniu skończy 92 lata) status legendy i dumny przydomek Wyroczni z Omacha. Burry dorobił się fortuny, przewidując krach na rynku kredytów mieszkaniowych w 2007 roku. Znacznie wcześniej niż inni. Zarobił na tym 100 mln dolarów dla siebie, a także 700 mln dolarów dla swoich klientów. Historia tego zakładu przeciwko rynkowi została opisana w hollywoodzkim hicie „The Big Short”, w którym Christian Bale (najbardziej znany z roli Batmana w wersji reżysera Christofera Nolana) wcielił się w postać Burry’ego i zręcznie naśladował jego ekscentryczne zachowanie.

Teraz Burry robi dokładnie to, co ponad piętnaście lat temu przyniosło mu sławę i fortunę: kupuje akcje, kiedy wszyscy w obawie przed niepewnością, jaką niesie za sobą wojna na Ukrainie, uciekają z pieniędzmi z giełdowych parkietów. A wszystko to robi, mówiąc o tym, że na rynku jest groźba krachu i przeceny takiej samej, jaka miała miejsce w 2000 roku. O co tym razem zakłada się z rynkiem jeden z najbystrzejszych ludzi w sektorze finansowym na świecie? Jego fundusz powrócił do inwestowania aktywnego na początku roku i kupił akcje Alphabet, Meta Platforms (Facebook) i kanały telewizyjne Discovery, ale zagrał też na obniżkę ceny Apple (jeżeli cena spadnie – to zarobi pieniądze, jak wzrośnie – to straci).

Największa bańka spekulacyjna wszechczasów

Burry z wykształcenia jest lekarzem. Skończył Vanderbilt University School of Medicine, ale nie praktykował w zawodzie. Od razu zajął się rozwijaniem swojego talentu w inwestowaniu. W 2000 r. założył Scion Capital i zaczął zarabiać fortunę dla swoich klientów. Szło mu tak dobrze, że postanowił przestać zarabiać dla innych i skupił się na pomnażaniu własnych pieniędzy. W latach 2000-2008 r. jego Scion Capital odnotował zwrot w wysokości 489,34 proc., podczas gdy firmy ze słynnego indeksu 500 największych firm S&P przyniosło inwestorom nieco mniej niż 3 proc. Burry ponownie otworzył swój fundusz pod nazwą Scion Asset Management w 2013 roku. Początkowo inwestował wyłącznie w wodę, złoto i grunty rolne.

W ostatnich tygodniach zauważył, że amerykański rynek finansowy zaawansowanych spółek technologicznych zachowuje się jak w poprzednich bańkach spekulacyjnych. Takich jak ta najsłynniejsza z 2000 roku, gdy nastąpiła wielka przecena internetowych firm. Przypomnijmy. W drugiej połowie lat 90. wiele firm próbowało podpiąć się pod błyskawicznie rosnący rynek firm internetowych. Zaczynało się od zmiany nazwy na taką, która sugerowała związki z branżą. Zwykle wystarczało to, aby wywołać zwyżkę cen akcji. Za większością takich zmian nie szły jednak realne działania. W pewnym momencie rynek dokonał korekty sztucznie napompowanych kursów. Wówczas nastąpiło to, przed czym zawsze przestrzega Warren Buffet – guru Burre’go i wielu innych inwestorów na całym świecie. – Kiedy cofa się przypływ, to okazuje się, kto pływał nago – kpił Buffet. Cofnięcie się wody, to właśnie weryfikacja rynku – okazuje się, czyje biznesy mają realne podstawy do wysokich wycen.

Nasdaq Composite stracił w ciągu roku około 27 proc., a akcje o wielkich kapitalizacjach, takie jak Alphabet, Meta Platforms (aplikacja zwana kiedyś Facebookiem) Amazon.com, znacznie straciły na wartości w ostatnich miesiącach. Burry uważa, że wykres indeksu S&P 500 w ciągu ostatnich 10 lat jest niebezpiecznie podobny do tego sprzed krachu w 2000 roku (zwanego krachem dotcomów, czyli kropka – com, bo tak wprowadzano do branży internetowej większość firm – zmieniając im nazwę). A także wykresu Dow Jonsa poprzedzającą Wielki Krach z 1929 roku. Historia ludzka lubi się powtarzać. Także historia baniek giełdowych, które ostatecznie pękają. To właśnie przewiduje obecnie Burry.

W czerwcu 2022 roku napisał na Twitterze o „największej bańce spekulacyjnej wszechczasów”, przewidując, że nadmierne spekulacje i pożyczki mogą znów spowodować krach. Napisał również (w usuniętych później wpisach na Twitterze portalu do publikowania szybkich komentarzy i informacji), że rynek „tańczy na ostrzu noża”.

W IV kwartale 2021 roku Burry sprzedał posiadane akcje. I zaczął grać na spadki gigantów. Postawił na przykład 36 mln dolarów na to, że kurs Appla będzie spadał. Zainwestował natomiast ponad 9 mln dolarów w akcje Global Payments, która dostarcza oprogramowanie i technologię płatności firmom na całym świecie.

Ponad 9 mln doalrów ma również zainwestowane w Stellantis N.V., holenderską firmę, która produkuje i sprzedaje samochody pod różnymi markami, takimi jak Vauxhall, Peugeot, Chrysler i Fiat.

Ponad 14 mln dolarów firma Burr’ego zainwestowała w Nexstar Media Group Firma zajmująca się telewizją i mediami cyfrowymi.

Ponad 16 mln dolarów Burry zainwestował w Ovintiv, firmę zajmującą się poszukiwaniem i rozwijaniem produktów naftowych, gazu ziemnego i płynnego gazu ziemnego w Stanach Zjednoczonych i Kanadzie. Był to trafiony strzał, o ile w wypadku Burr’ego można mówić o strzałach. W związku z gwałtownie rosnącymi cenami energii wartość akcji Ovintiv wzrosły od początku roku o ponad jedną trzecią.

Prawie 18 mln dolarów zainwestował Burry w Facebooka, obecnie pod nazwą Meta. Jak to uzasadnił? Otóż, mimo że rok 2022 dla firmy może być trudny, to jej przewaga konkurencyjna nad rywalami jest niezagrożona. W 2021 roku przychody wzrosły o 37 proc., a zysk operacyjny o 40 proc. Meta wygenerowała 40 miliardów dolarów „wolnych przepływów pieniężnych”, czyli nadwyżek pieniędzy, z którymi nie wiedziała, co zrobić.

Pomimo tych doskonałych wyników, Meta doświadczyła skrajnych wahań cen akcji w pierwszym kwartale 2022 roku. Głównie z powodu ostrej konkurencji z Apple. Burry uważa jednak, że perspektywy firmy są niezagrożone, a jej praca nad światem wirtualnym (meaverse) jest wielką szansą, która dziś jeszcze nie jest uwzględniona w wycenach.

Pomimo obaw, że w 2022 roku możliwe jest rozpoczęcie się globalnej recesji, Burry spodziewa się, że Meta w przyszłym roku powróci do dwucyfrowego wzrostu zysków.

Słynny hokeista Wayne Gretzky pytany o sekret swojego sukcesu odpowiadał, że stara się być tam, gdzie będzie krążek za chwilę, a nie walczyć o niego tam gdzie jest. To jest też sekret sukcesów Michaela Burr’ego jako inwestora. Dostrzega on to, co się dzieje na rynku i szuka szans. Jego zdaniem zagrożenie wielką przeceną na rynku napompowanych przez pandemię koronowirusa indeksów jest bardzo prawdopodobne. Jednak czas wielkich przetasowań to jest też czas szans. Nie wszystkie spółki stracą w wyniku załamania na giełdzie. Tylko te, które są wyraźnie przecenione i, których wzrost wartości nie miał odbicia w realnych działaniach firmy. Burry po wielkim wyjściu z inwestycji w zeszłym roku powrócił teraz do skupowania akcji. Warto śledzić, co kupuje. Można kopiować te inwestycje. Gwarancji zysku to oczywiście nie daje, ale duże szanse już tak.