Podatkowe trzęsienie ziemi w leasingu i amortyzacji

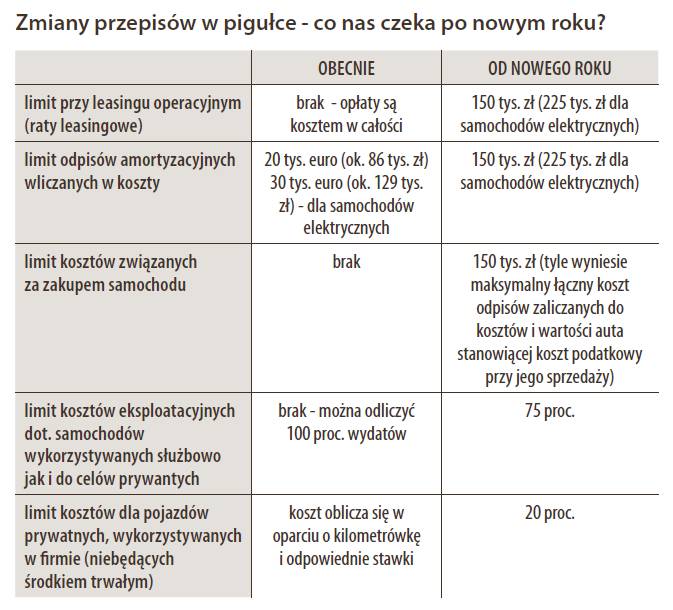

Od 2019 r. wchodzą w życie przepisy, które całkowicie zmienią zasady dotyczące podatkowych kosztów związanych z samochodami osobowymi.

Do historii odchodzą czasy, w których firmy mogły wrzucać całość opłat leasingowych do kosztów. Wraz z 1 stycznia 2019 roku podatnicy będą musieli dostosować się do nowego limitu. Najmocniej odczują go przedsiębiorcy leasingujący luksusowe pojazdy, których wartość przekracza 150 tys. zł. W ten sposób rząd chce ukrócić optymalizacyjne sztuczki, pozwalające na obniżenie podstawy opodatkowania przy wykorzystaniu leasingu operacyjnego samochodów osobowych. Z drugiej strony ministerstwo finansów wprowadza regulacje zachęcające do nabywania pojazdów na własność. Zwiększy się bowiem limit odpisów amortyzacyjnych, który od kilku lat pozostawał na poziomie nieadekwatnym do zmieniającej się rzeczywistości gospodarczej, a szczególnie do inflacyjnego wzrostu cen pojazdów. Od 2019 roku ograniczenia obejmą również wydatki eksploatacyjne oraz koszty związane z zakupem samochodu. Zmienią się także przepisy dotyczące odliczania kosztów od wykorzystywanych w firmie prywatnych aut.

Limit przy leasingu – bat na optymalizację

Obecnie przedsiębiorcy mogą odliczać od podstawy opodatkowania raty leasingowe w pełnych kwotach. Jeżeli zatem wartość pojazdu wynosi 300 tys. zł, to w ciągu pięciu lat (na taki okres podpisywane są z reguły umowy leasingowe) taką właśnie kwotę podatnik wrzuci w koszty. To wręcz zachęca podatników do optymalizacyjnych sztuczek. Najprostsza z nich polega na wykupieniu pojazdu przed końcem umowy i wprowadzeniu go do ewidencji środków trwałych w wartości wskazanej zazwyczaj przez ubezpieczyciela. Następnie – po dwóch, trzech latach – pojazd jest sprzedawany, a jego nieumorzona wartość stanowi koszt podatkowy. W efekcie cała zabawa generuje atrakcyjny koszt, który pozwala na sztuczne zmniejszenie podstawy opodatkowania.

Załóżmy bowiem, że przedsiębiorca bierze w leasing samochód o wartości 500 tys. zł. Po trzech latach trwania umowy, gdy koszty opłat wynoszą już 300 tys. zł, firma odkupuje samochód za – przykładowo – 350 tys. zł i wprowadza go do ewidencji w takiej wartości początkowej, a następnie dokonuje odpisów amortyzacyjnych według stawki 20 proc. Po dwóch/trzech latach sprzedaje pojazd, powiedzmy, za 250 tys. zł. W takiej sytuacji podatkowym kosztem przy zbyciu samochodu jest jego niezamortyzowana część, a więc ok. 270 tys. zł (zgodnie z obowiązującym limitem samochody osobowe można amortyzować jedynie do kwoty 20 tys. euro). Zatem finalnie podatnik osiągnął przychód w wysokości 250 tys. zł (ze sprzedaży auta), natomiast podatkowe koszty wyniosły najpierw 300 tys. (z tytułu opłat leasingowych), a następnie ok. 270 tys. (powstałych przy sprzedaży). W efekcie cała „zabawa” z jednym samochodem kończy się stratą w kwocie przeszło 300 tys., która pomniejsza podstawę opodatkowania. W ten sposób firmy przez lata „zbijały” podatek dochodowy, a fiskus nie miał podstaw prawnych do kwestionowania jawnej optymalizacji.

Kres leasingowego eldorado wyznacza początek 2019 r., kiedy wejdą w życie przypisy, zgodnie z którymi podatnicy będą mogli wliczyć w koszty maksymalnie 150 tys. zł z tytułu rat leasingowych (225 tys. zł w odniesieniu do aut elektrycznych). Nowe regulacje będą zatem neutralne podatkowo dla pojazdów o wartości niższej od ustawowego limitu. Zmiany odczują natomiast te firmy, które korzystają z drogich, luksusowych samochodów. W praktyce wartość rat leasingowych wrzucanych w koszty będzie obliczana według proporcji wyznaczonej jako stosunek limitu do wartości pojazdu wynikającej z umowy. Z opublikowanego niedawno komunikatu ministerstwa finansów wynika, że nowe przepisy będą dotyczyć umów podpisanych po 1 stycznia 2019 roku. Zatem limity kosztowe nie obejmą samochodów wziętych w leasing przed nowelizacją. To właśnie dlatego w ostatnich tygodniach wiele firm, które planowały leasing drogiego auta w 2019 r., postanowiły podpisać umowę już teraz. Resort finansów przestrzega jednak, że fiskus weźmie pod lupę podatników, w wypadku których popisane naprędce umowy nie mają ekonomicznego uzasadnienia, za to mają charakter wyłącznie optymalizacyjny.

Warto amortyzować

Z drugiej strony od nowego roku na korzyść podatników zmienią się przepisy dotyczące amortyzacji samochodów osobowych. Aktualnie górną granicę kosztów z tego tytułu wyznacza limit 20 tys. euro (ok. 85 tys. zł), który od lat pozostaje na niezmienionym poziomie. Nowelizacja zakłada, że od 1 stycznia wyniesie on 150 tys. zł (225 tys. zł w odniesieniu do aut elektrycznych). W ten sposób posiadanie pojazdu na własność będzie bardziej opłacalne niż dotychczas. To tyle, jeżeli chodzi o pozytywne zmiany z perspektywy podatników. Zdecydowanie negatywną jest ustalenie kolejnego limitu o wartości 150 tys. zł dotyczącego łącznych wydatków zaliczanych do kosztów podatkowych związanych za zakupem auta osobowego. Obecnie nie ma żadnej górnej granicy, co oznacza, że firmy przy sprzedaży pojazdu mogą odliczyć niezamortyzowaną część w dowolnej wysokości. Od 1 stycznia będzie obowiązywał limit w tym zakresie, przy czym obejmie on łącznie zarówno kwoty odpisów, jak i koszt związany z zakupem samochodu.

Co to oznacza w praktyce? Załóżmy, że firma kupiła samochód za 300 tys. zł. Zgodnie z nowym limitem amortyzacji wrzuciła w koszty 150 tys. zł, następnie po 2,5 roku sprzedała auto za 150 tys. Po nowym roku nieumorzona część auta (150 tys. zł) nie będzie stanowiła podatkowego kosztu. Aktualnie nie ma znaczenia jego wysokość, limit (20 tys. euro) obejmuje bowiem wyłącznie amortyzację, a nie koszty związane z zakupem pojazdu. Na etapie projektowania przepisów alarm podniosły firmy leasingowe, w które najmocniej uderzyłby nowy limit. Dlatego na ostatniej prostej procesu legislacyjnego resort finansów uznał, że ograniczenie kosztowe nie będzie stosowane do samochodu osobowego, wydanego przez podatnika do odpłatnego używania na podstawie umowy leasingu, najmu bądź dzierżawy, o ile firma prowadzi działalność w zakresie oddawania do odpłatnego używania pojazdów. Jeżeli zatem firma cateringowa wynajmie komuś samochód, to w dalszym ciągu będzie ograniczona limitem 150 tys. zł, ponieważ nie jest to jej podstawowa działalność.

Koszty eksploatacyjne po nowemu

Kolejny cios dla podatników dotyczy ograniczenia w zaliczaniu do kosztów wydatków związanych z eksploatacją samochodów (naprawa, opony, przegląd itd.), wykorzystywanych zarówno w celach służbowych, jak i prywatnych. Obecnie nie obowiązują w tym zakresie żadne limity. Jeżeli zatem przedstawiciel handlowy codziennie rano odwozi do szkoły dziecko firmowym autem, a po pracy jedzie na zakupy, to i tak jego pracodawca wrzuca w koszty 100 proc. wydatków eksploatacyjnych. Z nowym rokiem będzie można odliczyć już tylko 75 proc. Zaostrzone zostaną również przepisy dotyczące pojazdów wykorzystywanych wyłącznie w ramach działalności gospodarczej. W celu odliczenia całości wydatków podatnicy będą bowiem zobowiązani do prowadzenia ewidencji przebiegu pojazdu, która do tej pory znana była jedynie na gruncie podatku VAT (ci podatnicy, którzy odliczają 100 proc. VAT-u, muszą prowadzić ewidencję, pozostali odliczają tylko połowę).

Zniknie natomiast obowiązek prowadzenia kilometrówki w odniesieniu do prywatnych samochodów, niebędących środkiem trwałym, wykorzystywanych równocześnie do działalności gospodarczej. Obecnie koszty związane z używaniem takiego pojazdu w firmie oblicza się mnożąc przejechane kilometry przez odpowiednią stawkę, której wysokość uzależniona jest m.in. od pojemności silnika. Od 2019 roku zniknie obowiązek wypełniania kilometrówki. Zamiast tego podatnicy będą mogli ryczałtowo odliczyć 20 proc. kosztów związanych z korzystaniem z prywatnego samochodu, bez względu na pokonane odległości oraz rodzaj silnika.